Tutto quello che non avreste voluto sapere sulle obbligazioni indicizzate all'inflazione, ma avete osato chiedere

Articolo di Nicola Zanella

11 giugno 2008 0:00

Si riporta un colloquio tra Marco, che e' il consulente di investimento protagonista dei dialoghi pubblicati per Aduc e Valeria, sua amica e cliente, che ha quarantacinque anni, lavora come impiegata ed e' sposata.

Si riporta un colloquio tra Marco, che e' il consulente di investimento protagonista dei dialoghi pubblicati per Aduc e Valeria, sua amica e cliente, che ha quarantacinque anni, lavora come impiegata ed e' sposata.-Valeria. Ciao Marco. Come stai?

-Marco. Ciao Valeria. Tutto bene, grazie. Mi fa piacere vederti. Pensavo che ti fossi dimenticata dove fosse il mio ufficio!

-Valeria. Ma no Marco, ho solo avuto molto da fare in questi mesi.

-Marco. Immagino Valeria, con due figli piccoli... Come posso aiutarti?

-Valeria. Ti vorrei chiedere alcune cose a riguardo delle obbligazioni indicizzate all'inflazione. Sono sempre piu' convinta che potrebbero essere lo strumento finanziario adatto a me, soprattutto per quella parte del mio portafoglio che vorrei destinare al raggiungimento di obiettivi futuri molto importanti, che non posso permettermi di mancare, come l'accumulazione di un sufficiente capitale per integrare, ahime', la magra pensione pubblica che ricevero' in futuro.

-Marco. Concordo al 100%.

-Valeria. Ovviamente ho letto il colloquio che hai avuto con la tua cliente Chiara qualche mese fa e che tu hai pubblicato sul sito di Investire.aduc. Ora io e mio marito vorremmo cominciare ad investire un po' dei nostri risparmi in questi titoli. Ci sono pero' ancora diverse cose che non ci tornano. Hai un po' di tempo da dedicarmi?

-Marco. Certo. Dimmi pure. Quali sono i tuoi dubbi?

-Valeria. Sono molti Marco, preparati!

-Marco. Non preoccuparti!

-Valeria. Quando sfoglio il giornale finanziario che spesso acquisto non capisco come mai alcuni titoli agganciati all'inflazione hanno un rendimento effettivo, cosi' viene chiamato mi pare, diverso dal valore della cedola che compare nella descrizione dell'obbligazione. Voglio dire, se io compro un titolo che distribuisce una cedola del 3% dovrei ricevere il 3% reale, mentre invece spesso leggo un rendimento piu' alto o piu' basso della cedola in questione. Io e mio marito abbiamo provato a rapportare il valore della cedola al prezzo riportato nel quotidiano e abbiamo verificato che non coincide con il rendimento effettivo che viene riportato. Non capisco quale possa essere il motivo e quale rendimento devo considerare.

-Marco. Adesso ti spiego. Quando ti riferisci al rendimento di una obbligazione, devi distinguere tra: cedola, rendimento immediato o corrente e rendimento effettivo a scadenza. Ti faccio un esempio. Immagina che una obbligazione con scadenza a 4 anni, che deve cioe' distribuire ancora quattro cedole, quoti a 110 e che la sua cedola annuale sia pari al 4%. Ora, la cedola del 4% coincide con il rendimento dell'obbligazione solo se tu avessi acquistato il titolo alla pari, cioe' al valore di 100, come spesso capita all'emissione. Ma se attualmente il titolo quota a 110, il rendimento immediato e' dato da 4/110= 3,64%. Quando pero' si acquista una obbligazione ad un valore differente da 100, si deve considerare il rendimento effettivo a scadenza, cioe' si deve tener conto del fatto che si avra' una perdita o un guadagno in conto capitale al momento della scadenza dell'obbligazione che ripaga a 100. Ricordati che il tasso di rendimento effettivo a scadenza (tres) considera anche il reinvestimento delle cedole, per cui se non dovessi riuscire ad investirle tutte quando le ricevi o se le dovessi investire ad un rendimento differente da quello al momento dell'acquisto, il tres potrebbe essere differente da quanto preventivato, probabilmente piu' basso. Se l'obbligazione distribuisce le cedole annualmente, il tres si ottiene approssimativamente attraverso i seguenti calcoli: 4/110= 3,64%; l'obbligazione distribuira' 4 cedole che saranno reinvestite, per cui dal tasso semplice si deve calcolare il tasso composto: si divide il tasso semplice per i periodi di reinvestimento, cioe' 3,64/4=0,91%; tale valore in percentuale lo si divide per 100 e si aggiunge l'unita', e la somma la si eleva per il numero dei periodi di reinvestimento delle cedole che il bond distribuira', cioe' (0,0091+1)^4=1,036899881; dal valore ottenuto si sottrae l'unita' e si ottiene il tasso composto, cioe' 1,036899881-1=0,036899881 che si moltiplica poi per 100, ottenendo 3,69%. Dato che e' acquistato a 110 ma verra' rimborsato a 100, si ha una perdita in conto capitale pari a 10 (110-100), che e' da considerare un rendimento aggiuntivo all'investimento. Lo si divide per il numero di anni restanti, cioe' -10/4=-2,5%. Piu' precisamente, la formula da usare e' la seguente: (100/110)^1/4-1=-2,35%. Tale formula deriva da quella di calcolo per il prezzo di una obbligazione senza cedole, pari a: Prezzo di acquisto del titolo = Prezzo di rimborso a scadenza/(1+rendimento effettivo a scadenza)^durata dell'investimento. Da questa formula si ottiene dopo alcuni passaggi, la formula pari a: Rendimento effettivo a scadenza = (Prezzo di rimborso del titolo/Prezzo di acquisto)^1/durata dell'investimento - 1. Per calcolare il rendimento effettivo a scadenza si deve aggiungere al tasso di rendimento immediato composto, cioe' 3,69%, la perdita annua in conto capitale, cioe' -2,35%. Quindi, 3,69%+(-2,35%)=1,34%. Come vedi, la cedola e' pari al 4%, ma il rendimento immediato e' pari al 3,64% e il rendimento effettivo a scadenza e' 1,34%. Tre misure differenti quindi. Solamente quando il prezzo di acquisto e' pari a 100 i tre valori sono uguali, successivamente, a causa dei cambiamenti del prezzo dell'obbligazione, diventano diversi. A te conviene considerare sempre il tres. Capisci Valeria?

-Valeria. Si, adesso ho capito. Vedrai appena lo spiego a mio marito! Noi ci abbiamo perso delle ore per cercare di venire a capo dell'arcano. Quindi il fatto che molte obbligazioni indicizzate all'inflazione abbiano un rendimento effettivo che e' piu' basso della cedola e del rendimento immediato significa che sono quotate sopra alla pari, cioe' ad un valore maggiore di 100. Giusto?

-Marco. E' proprio cosi'! Hai visto che hai capito subito il funzionamento del tres?

-Valeria. In effetti, sono stupita di me stessa! Ma Marco, come mai nel giornale di sabato scorso, ma e' da un bel po' di tempo che lo noto, alcune obbligazioni indicizzate all'inflazione, nonostante abbiano una corposa cedola, hanno un rendimento effettivo negativo? Voglio dire poi, ma e' possibile? E che senso ha?

-Marco. Ti riferisci credo ai TIPS (Treasury inflation protected security) statunitensi, cioe' alle obbligazioni indicizzate all'inflazione emesse dagli Usa. Ora solo le emissioni fino al 2010 presentano un tres negativo, ma a Marzo 2008 la curva dei rendimenti a scadenza dei TIPS era negativa fino a 5 anni.

-Valeria. Ma che senso ha dare a prestito per ottenere un ritorno negativo? E poi, per quanto il prezzo sia alto, il rendimento immediato non potra' mai essere negativo. No?

-Marco. Un attimo Valeria. Non fare confusione! In primo luogo, ricordati che nel caso delle obbligazioni indicizzate all'inflazione stiamo parlando di rendimenti reali. A differenza quindi delle obbligazioni tradizionali il cui tres invece e' nominale, dato che vi rientra anche l'inflazione attesa del periodo. Per queste obbligazioni tradizionali puo' capitare che il tres nominale sia positivo al momento dell'acquisto, ma che il tres al netto dell'inflazione, al momento della scadenza, sia negativo, se l'inflazione e' stata superiore a quella attesa dal mercato. Secondariamente, ricordati che il rendimento corrente non ha nulla a che fare con quello effettivo a scadenza. Lo abbiamo detto prima, ricordi? Quindi e' il tres che e' negativo, non il rendimento immediato o la cedola. Perche' il rendimento corrente sia negativo e' necessario che il risparmiatore riceva pagamenti in interessi negativi o che il valore di mercato dell'obbligazione sia sotto lo zero! Il rendimento effettivo a scadenza oggi e' negativo per alcune emissioni, in particolare quelle che scadono nel 2009 e nel 2010, perche' gli investitori hanno molta paura dell'inflazione futura, che in un momento di forte incertezza internazionale come quello attuale, e' piu' difficile da prevedere. Quindi il rendimento di alcuni TIPS e' negativo perche' la perdita in conto capitale, dato che quotano sopra a 100, e' maggiore del rendimento ottenuto attraverso le sole cedole. Ecco perche' venerdi' 6 Giugno il TIPS con cedola del 3,875% con scadenza 1/09 e che quotava a 103,063 aveva un tres pari a -1,10%, mentre il TIPS con cedola del 4,25% con scadenza 1/10 e che era scambiato a 107,031 aveva un tres pari a -0,10%.

-Valeria. Ma chi le compra queste obbligazioni con rendimenti effettivi negativi? In questo caso, e' il creditore che paga il debitore? Proprio non capisco!

-Marco. Vedi Valeria, molti potrebbero pensare che e' piu' conveniente perdere, ad esempio, l'1% reale per 5 anni a causa del prezzo troppo alto del titolo, che perdere molto di piu', ad esempio il -10% annuo, a causa dell'inflazione inattesa del periodo di investimento. Potrebbe per loro avere piu' senso acquistare un TIPS con tres negativo piuttosto che acquistare un semplice Treasury Bill a breve termine, che e' un titolo a tasso nominale. E poi ricordati che non e' che il risparmiatore paga gli interessi a chi emette l'obbligazione, ma ottiene un rendimento negativo a causa della perdita in conto capitale, ossia perche' compra il titolo ad un prezzo superiore al valore di 100 che, unito alla data di scadenza, porta il tres ad essere negativo. Sostanzialmente, si rinuncia ad una percentuale reale del proprio investimento per cercare di preservare il proprio potere d'acquisto. Considera il tres negativo come un costo percentuale annuale per riuscire a tenere il passo dell'inflazione, che si aspetta essere molto alta e volatile.

-Valeria. Questa proprio non me l'aspettavo! Non pensavo che le obbligazioni indicizzate all'inflazione potessero essere prezzate per dare un rendimento effettivo a scadenza negativo. Ma nei casi in cui il tres nei giornali e' positivo, si puo' essere certi di ottenere un ritorno reale positivo?

-Marco. Adesso ti deludero' ancora Valeria. Vedi, e' importante capire, soprattutto per questi titoli, la differenza tra tres al lordo delle tasse e tres al netto delle tasse. Nelle obbligazioni indicizzate all'inflazione puo' capitare che il tres lordo sia positivo, mentre il rendimento effettivo a scadenza dopo le tasse diventi negativo. Solo al momento della scadenza o della vendita si conosce quante tasse si devono pagare a causa dell'inflazione del periodo. Quindi ogni misura di rendimento precedente e' da considerare poco attendibile.

-Valeria. Non ti seguo Marco. Perche' mi parli delle tasse adesso?

-Marco. Perche' gli aumenti nel reddito reale non vengono separati da quelli nominali dovuti all’inflazione. In Usa la crescita del valore facciale a causa dell'aumento dell'inflazione e' tassata come reddito ordinario. In Italia invece e' tassata al 12,5%. In UK invece i guadagni da inflazione sul valore facciale dell'obbligazione sono esenti dalle tasse. In quel caso il rendimento delle obbligazioni indicizzate all'inflazione e' reale, mentre in Usa e in Italia, il tasso di rendimento dopo aver pagato le tasse puo' essere ben diverso da quello inizialmente prospettato, proprio perche' gli investitori devono pagare le tasse sulla crescita del valore facciale a causa dell'inflazione. Per questo motivo, a differenza di quanto spesso viene sostenuto, anche per le obbligazioni indicizzate all'inflazione e' necessario prevedere l'inflazione durante la vita del titolo per cercare di determinare il tasso di interesse necessario per compensare la perdita attesa del potere d'acquisto a causa delle tasse. Nel tasso reale dei titoli agganciati all'inflazione vi deve percio' essere, insieme al premio per l'incertezza a riguardo dei tassi reali futuri, anche i premi per l'incertezza a riguardo delle tasse da pagare sulla futura inflazione attesa e a quelle da pagare sull'inflazione inattesa. Per esempio, se gli investitori volessero un tasso di rendimento reale dopo le tasse pari a 1%, dei premi per il rischio costanti pari a 50 punti base e stimassero un'inflazione futura del 3%, avendo una aliquota fiscale del 12,5%, il rendimento reale delle obbligazioni indicizzate prima delle tasse dovrebbe essere pari al 2,2%, per ottenere un tasso reale al netto delle tasse pari a 1%.

-Valeria. E come possono diventare negativi i rendimenti dopo aver pagato le tasse?

-Marco. Immagina che una obbligazione abbia un rendimento reale pari a 1,5% e l'aliquota fiscale e' del 12,5%, se l'inflazione del periodo e' maggiore di quella prezzata per dare l'1,5% reale, ma, ad esempio, pari al 15%, allora il rendimento al netto delle tasse e' negativo. Infatti, il 12,5% di 16,5%, che e' il rendimento totale, e' 2%, per cui 1,5%-2%=-0,5%, che e' proprio il rendimento che si ottiene dopo aver pagato le tasse sui guadagni ottenuti a causa dell'inflazione. In Usa il fatto che gli aumenti del valore facciale a causa dell'inflazione siano tassati come reddito ordinario significa che questi titoli sono adatti soprattutto ai contribuenti con aliquota piu' alta, poiche' coloro che sono esenti dalle tasse potrebbero preferire i titoli obbligazionari convenzionali, i quali contengono il premio per il rischio di inflazione futuro. In Italia, l'aliquota fiscale applicata ai guadagni ottenuti tramite le obbligazione legate all'inflazione e' la medesima per tutti gli investitori, cioe' pari al 12,5%.

-Valeria. In caso di inflazione inattesa molto alta, allora le obbligazioni a tasso nominale potrebbero rendere di piu'?

-Marco. No Valeria. Sono state fatte delle simulazioni ed e' risultato che i rendimenti al netto delle tasse delle obbligazioni tradizionali sono maggiori solamente quando l'inflazione realizzata e' minore dell'inflazione attesa. Le obbligazioni indicizzate all'inflazione rendono al netto delle tasse piu' delle obbligazioni tradizionali quando l'inflazione realizzata supera quella attesa. Come visto in precedenza, le obbligazioni indicizzate all'inflazione, almeno nei paesi in cui i guadagni ottenuti dall'inflazione sono tassati, sono prezzate dal mercato in modo da ottenere un ritorno reale al netto delle tasse tale da invogliare gli investitori a rimandare il consumo. Infatti il ritorno reale rappresenta la compensazione che gli investitori richiedono per rimandare i propri consumi e investire nel mercato. Il ritorno reale presente nel mercato rappresenta il tasso reale che gli agenti si attendono come crescita dell'economia. Sostanzialmente, osservando i movimento dei prezzi delle obbligazioni indicizzate all'inflazione, le banche centrali possono capire quanto gli investitori si attendono che cresca l'economia. Infatti, quando il prezzo di tali obbligazioni cade, puo' significare che gli agenti ritengono che vi siano delle opportunita' di crescita migliori, ossia possono avere aspettative di crescita maggiori per l'economia.

-Valeria. Mi parlavi delle simulazioni...

-Marco. Si Valeria, scusa ho divagato. Bene, dalle simulazioni risulta che il ritorno reale al netto delle tasse per le obbligazioni indicizzate all'inflazione puo' essere negativo proprio quando un'alta inflazione si materializza, quindi quando probabilmente e' largamente inattesa, proprio cioe' quando le obbligazioni indicizzate all'inflazione rendono piu' delle obbligazioni tradizionali al netto delle tasse. Quindi, si puo' dire che anche le obbligazioni indicizzate all'inflazione possono in alcuni periodi, a causa dell'alta inflazione, dare rendimenti reali al netto delle tasse negativi, ma questo e' il meglio che si puo' fare in un tale contesto di mercato, dato che le obbligazioni tradizionali probabilmente faranno peggio e le azioni, come quasi sempre in momenti di alta e volatile inflazione, non saranno in grado di offrire rendimenti reali positivi.

-Valeria. Ho capito. Ma fino ad ora abbiamo sempre parlato di inflazione, ma se succede di investire in un periodo di deflazione, ossia di decrescita generalizzata del prezzo dei beni di consumo? Voglio dire, le cedole e il valore facciale non possono diminuire vero?

-Marco. Mi fa piacere che tu abbia considerato anche la possibilita' di una deflazione. E' vero che in un sistema finanziario come il nostro attuale e' piu' facile che vi sia inflazione che deflazione, ma non bisogna dimenticare che in passato vi sono stati periodi di deflazione come in Usa negli anni trenta del secolo scorso e in Giappone negli anni novanta del secolo scorso in cui le azioni hanno dato rendimenti reali molto negativi. Ricordati che in alcuni paesi, come gli Usa e l'Italia, vi e' un floor al di sotto del quale le obbligazioni non possono ripagare ed e' 100, definito in termini nominali. Questo pero' non significa che gli interessi in termini nominali non possano diminuire se l'indice dei prezzi al quale sono agganciate le obbligazioni diminuisce.

-Valeria. Ma come, non vorrai dirmi che c'e' la possibilita' di ricevere in caso di una prolungata deflazione delle cedole nominali decrescenti?

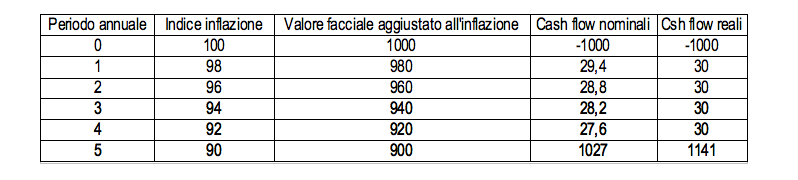

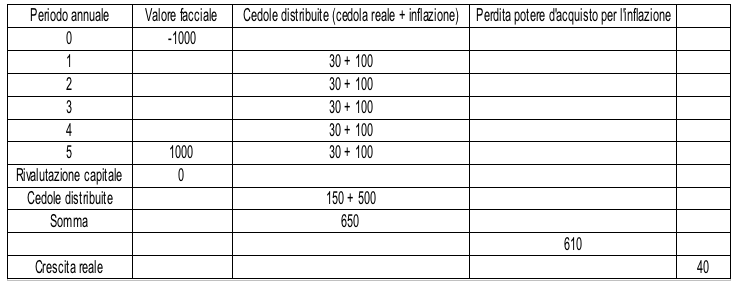

-Marco. E' proprio cosi' Valeria. Immagina un acquisto per 1000 euro di una obbligazione emessa alla pari con scadenza a cinque anni, che distribuisce cedole annuali del 3%, in un periodo in cui i prezzi calano del 2% all'anno. Guarda questa tabella, in cui i valori dell'indice d'inflazione e del valore facciale sono approssimati per difetto.

-Marco. Come vedi i cash flow nominali che si ricevono calano nel tempo, ma grazie al floor in termini nominali pari a 100 del valore facciale, tali cali sono alla scadenza mitigati. Infatti, come si nota dai cash flow reali ricevuti, il valore facciale aumenta, nonostante la deflazione del periodo.

-Valeria. In periodi di deflazione le obbligazioni indicizzate all'inflazione rendono piu' delle obbligazioni tradizionali?

-Marco. No, rendono meno, a causa del premio per il rischio di inflazione contenuto nel rendimento delle obbligazioni convenzionali. Il fatto e' che la sovra performance delle obbligazioni indicizzate rispetto a quelle tradizionali nei periodi di alta inflazione supera largamente la sotto performance delle obbligazioni indicizzate all'inflazione rispetto alle obbligazioni convenzionali nei periodi di deflazione. Percio', si puo' dire che le obbligazioni legate all'inflazione si comportano magnificamente durante i periodi di alta inflazione, molto bene quando l'inflazione e' moderata e sufficientemente bene nei periodi di deflazione. Almeno in teoria, rispetto alle obbligazioni tradizionale e alle azioni.

-Valeria. Insomma e' uno strumento finanziario per tutte le stagioni!

-Marco. Esatto.

-Valeria. Marco ti chiedo un'ultima cosa. Ma c'e' differenza tra l'acquisto di obbligazioni legate all'inflazione emesse da stati sovrani come l'Italia e le obbligazioni indicizzate emesse da alcune banche e aziende?

-Marco. Nei titoli emessi dagli stati come l'Italia, il valore facciale cresce di pari passo con l’inflazione e dato che le cedole rappresentano un percentuale fissa del principal, anche quest’ultime crescono con l’inflazione. I titoli emessi invece da alcune banche prevedono un valore nominale costante e una cedola pari al tasso reale piu' il tasso di inflazione. La soluzione scelta dalla maggior parte degli stati del mondo, ossia quella che vede il valore facciale dell'obbligazione rivalutarsi con l’inflazione e con la cedola pari al tasso reale, e' certamente da preferire. Sai perche'?

-Valeria. No, io pensavo che fossero uguali. Cioe' che i rendimenti reali alla fine fossero gli stessi. Ma mi pare che non e' cosi', giusto?

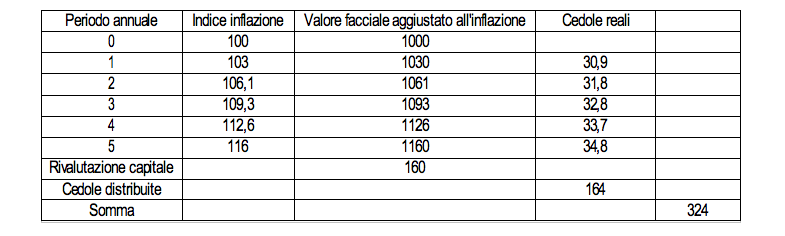

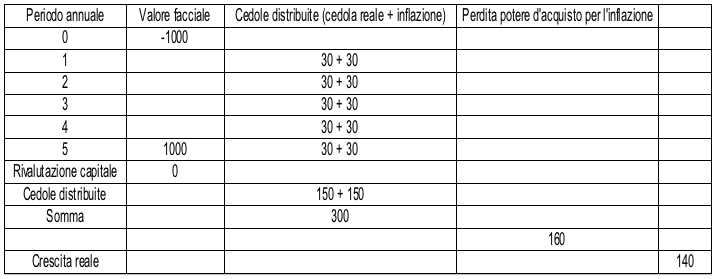

-Marco. Vedi, per valori molto bassi di inflazione le due formule si equivalgono, ma se l'inflazione diventa molto alta, allora le obbligazioni con cedola piu' l'inflazione danno risultati molto peggiori di quelle emesse da molti stati sovrani. Immaginiamo una obbligazione con scadenza a 5 anni e cedola reale annuale del 3%, con l'inflazione del periodo del 3% anch'essa. Guarda questa tabella che mostra i cash flow dell'obbligazione con il valore facciale che cresce di pari passo con l’inflazione e con le cedole che rappresentano un percentuale fissa del principal.

-Marco. Guarda invece questa tabella che rappresenta l'obbligazione con cedola fissa a cui viene aggiunta l'inflazione.

-Marco. Come puoi ben vedere, con l'obbligazione il cui valore facciale cresce con l'inflazione rimangono 164 euro una volta tenuto conto dell'inflazione, mentre con l'obbligazione con cedola fissa piu' l'inflazione rimangono 140 euro, cioe' il 15% in meno.

-Valeria. E se invece l'inflazione e' molto alta che succede?

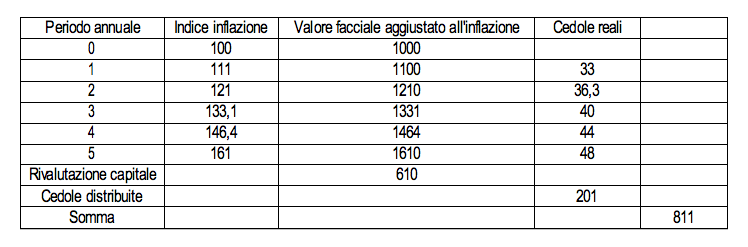

-Marco. Immaginiamo una obbligazione con scadenza a 5 anni e cedola reale annuale del 3%, con l'inflazione del periodo del 10%. Guarda questa tabella che mostra i cash flow dell'obbligazione con il valore facciale che cresce di pari passo con l’inflazione e con le cedole che rappresentano un percentuale fissa del principal.

-Marco. Guarda invece questa tabella che rappresenta l'obbligazione con cedola fissa a cui viene aggiunta l'inflazione.

-Marco. Come puoi ben vedere, con l'obbligazione il cui valore facciale cresce con l'inflazione rimangono 201 euro una volta tenuto conto dell'inflazione, mentre con l'obbligazione con cedola fissa piu' l'inflazione rimangono solo 40 euro, cioe' l'80% in meno.

-Valeria. E' una bella differenza!

-Marco. Certo Valeria. In caso l'inflazione fosse ancora piu' alta, l'obbligazione con cedola fissa piu' l'inflazione puo' dare anche un rendimento reale negativo. Quindi e' da valutare con attenzione l'acquisto di una simile obbligazione indicizzata.

-Valeria. Grazie Marco. Hai risolto molti dei mie dubbi. Quindi ricapitolando:

1) le obbligazioni indicizzate all'inflazione possono avere rendimenti effettivi a scadenza negativi;

2) le obbligazioni indicizzate all'inflazione possono dare rendimenti reali positivi al lordo delle tasse e negativi al netto delle tasse;

3) le obbligazioni indicizzate all'inflazione durante i periodi di deflazione distribuiscono cedole in termini nominali che decrescono e possono rendere meno delle obbligazioni convenzionali;

4) le obbligazioni indicizzate all'inflazione con il valore facciale che si rivaluta con l'inflazione sono da preferire a quelle che offrono una cedola fissa piu' l'inflazione. Giusto?

-Marco. Esatto Valeria.

-Valeria. Queste caratteristiche delle obbligazioni indicizzate all'inflazione proprio non le conoscevo e se devo essere sincera, pensavo che tutte le obbligazioni indicizzate all'inflazione avessero solo lati positivi, indistintamente. Invece ora tu mi hai spiegato che a causa delle formule con cui vengono create e delle tasse che si devono pagare a causa dell'inflazione, non si puo' pensare di poter raggiungere sempre un rendimento reale al netto delle tasse positivo, indipendentemente dal momento storico, con qualunque obbligazioni indicizzata all'inflazione. Era troppo bello per essere vero!

-Marco. Certo, e' vero. Considera inoltre che nei rendimenti delle obbligazioni indicizzate dovrebbe essere compreso anche un premio per l'incertezza a riguardo della possibile revisione futura degli indici dei prezzi al consumo da parte delle autorita' predisposte. Non solo, puo' anche capitare che l'obiettivo che ti eri programmata di raggiungere, ad esempio, una somma da destinare al finanziamento dell'universita' dei figli, cresca in termini di inflazione piu' dell'indice a cui sono agganciate le obbligazioni indicizzate. Ancora, ma e' una possibilita' remota che accada in paesi dal rating elevato come l'Italia, puo' succedere che in un periodo storico di alta inflazione e di economia in rallentamento, il paese debitore non sia in grado di assicurare la rivalutazione del valore facciale, se i debiti indicizzati crescono piu' dei ricavi delle tasse, che dovrebbero crescere al tasso di inflazione. E' cio' che e' accaduto in Brasile negli anni settanta del secolo scorso, durante i quali il governo altero' la formula per l'indicizzazione del valore facciale, impedendo sostanzialmente ai debiti di crescere di pari passo con l'inflazione. Con grande disappunto degli investitori brasiliani. Insomma, e' giustissimo ritenere questi titoli dei validi sostituti delle obbligazioni convenzionali e soprattutto delle azioni. L'importante e' sapere che anche questi strumenti hanno dei limiti, purtroppo.

-Valeria. Grazie Marco. Non so come farei senza i tuoi consigli finanziari. Ciao.

-Marco. Sei troppo gentile! Ciao. Salutami tuo marito e le bambine.

Nicola Zanella, 26 anni, e' un ricercatore finanziario. I suoi interessi di ricerca sono: la teoria dei mercati efficienti, la finanza comportamentale, l’equity premium e l’equity premium puzzle, la prevedibilità delle serie azionarie, l’asset allocation e le obbligazioni indicizzate all’inflazione. E' autore del paper pubblicato nel sito di Investire Informati di Aduc dal titolo “Le obbligazioni indicizzate all’inflazione”. Puo' essere contattato all’indirizzo E-mail: [email protected]

Pubblicato in:

ARTICOLI IN EVIDENZA

25 aprile 2024 10:37

25 aprile 2024 0:43

24 aprile 2024 17:45

24 aprile 2024 15:24

24 aprile 2024 12:58

24 aprile 2024 9:21

24 aprile 2024 0:33

23 aprile 2024 13:54

23 aprile 2024 10:38

22 aprile 2024 11:42

TEMI CALDI

24 aprile 2024 (2 post)

24 aprile 2024 (1 post)

24 aprile 2024 (1 post)

24 aprile 2024 (2 post)

23 aprile 2024 (1 post)

23 aprile 2024 (1 post)

21 aprile 2024 (2 post)

19 aprile 2024 (1 post)

21 marzo 2024 (26 post)

10 aprile 2024 (15 post)

28 marzo 2024 (10 post)

16 aprile 2024 (7 post)

19 febbraio 2024 (5 post)

22 febbraio 2024 (4 post)

4 aprile 2024 (4 post)

4 aprile 2024 (4 post)