Che tipo di investitore sei? I 6 tipi 'sbilanciati'

Editoriale di Alessandro Pedone

18 maggio 2021 13:15

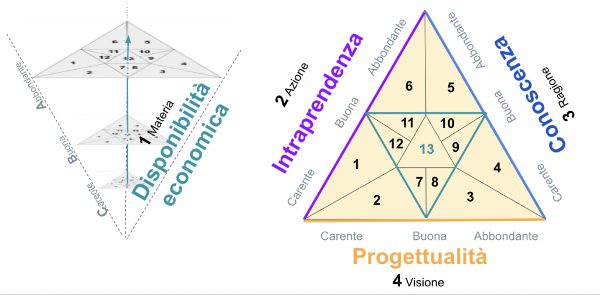

Nel precedente articolo abbiamo delineato i principi generali del modello di classificazione dei “tipi finanziari” che si fondano su 4 fattori che ricordo brevemente rimandando al precedente articolo per un approfondimento.

Nel precedente articolo abbiamo delineato i principi generali del modello di classificazione dei “tipi finanziari” che si fondano su 4 fattori che ricordo brevemente rimandando al precedente articolo per un approfondimento.

Il primo fattore è la “materia-prima” con la quale lavoriamo in finanza (e che cerchiamo di “trasformare” ed accrescere) ovvero la disponibilità economiche.Il secondo è l’intraprendenza finanziaria, ovvero la propensione all’agire. Spesso mossa da fattori più emotivi che razionali.

Il terzo è la conoscenza, cioè la propensione all’uso della razionalità e al desiderio di applicarla.

L’ultimo è la progettualità, ovvero la visione, lo scopo, i valori, che stanno dietro alle scelte in tema di investimenti finanziari.

La combinazione degli ultimi 3 fattori, quelli più “psicologici”, determina 13 “Tipi Finanziari”.

Il primo fattore, cioè la disponibilità economica, determina 3 “sottotipi”.

Il sottotipo “C” per coloro la cui disponibilità economica è carente, il sottotipo “B” per coloro la cui disponibilità è buona oppure il sottotipo “A” per coloro la cui disponibilità è abbondante. Nel precedente articolo è precisato meglio che questa classificazione deriva in prima istanza dalla quantità di denaro da investire, ma sono importanti anche i redditi, il tenore di vita ed il patrimonio non finanziario.

Il seguente schema mostra i 13 tipi in base alle 4 dimensioni.

Il triangolo a destra non è di immediata lettura, ma con poche spiegazioni sarà molto facile capirlo. Non è neppure così importante farlo, quindi se leggendo le poche righe di spiegazioni seguenti sentite di continuare a fare confusione, non vi preoccupate, passate direttamente alla descrizione dei 6 tipi.

Il triangolo a destra non è di immediata lettura, ma con poche spiegazioni sarà molto facile capirlo. Non è neppure così importante farlo, quindi se leggendo le poche righe di spiegazioni seguenti sentite di continuare a fare confusione, non vi preoccupate, passate direttamente alla descrizione dei 6 tipi.Ciascuno dei lati grandi del triangolo identifica una delle tre dimensioni psicologiche: intraprendenza, conoscenza e progettualità.

Per ciascuno di questi lati, una parte identifica la scarsità, la parte opposta dello stesso lato identifica l’abbondanza e la parte centrale identifica l’equilibrio.

Collegando tutte le parti centrali si ottiene un altro triangolo interno (disegnato in verde) che rappresenta i tipi finanziari che hanno almeno una delle tre qualità in equilibrio, ma le altre due sbilanciate. Il triangolo centrale, il numero 13, rappresenta la tipologia con tutte e tre le dimensioni in equilibrio.

I triangoli più esterni, quelli dal numero 1 al numero 6, identificano i tipi finanziari che non hanno neppure una delle tre dimensioni in equilibrio. In questo articolo passeremo in rassegna questi 6 tipi finanziari, nel prossimo descriveremo quelli relativi al triangolo centrale cercando di dare qualche piccolo consiglio specifico per ciascuno dei sottotipi.

TIPO 1: DISINTERESSATO CONVINTO

Questo tipo ha una scarsa progettualità e intraprendenza, ma ha un’abbondante conoscenza. La scarsa progettualità significa che non ha la tendenza a collegare gli aspetti economico-finanziari con gli obiettivi di vita. Non ama fare piani a lunga scadenza. Non ama investire ma non perché ritiene di avere una scarsa conoscenza dell’argomento ma anzi ritiene di conoscerli (non sempre a ragione) fin troppo bene.Per la mia esperienza diretta è una tipologia poco frequente, ma in questi venti anni di professione mi è capitato di interagire con persone che rientrano in questa categoria.

Il mio personale punto di vista è che davanti alla convinzioni ideologiche è necessario semplicemente rispettarle e fare un passo indietro. Investire nei mercati finanziari non è certo un obbligo.

TIPO 2: DISINTERESSATO INCONSAPEVOLE

Anche questo tipo ha una scarsa progettualità ed intraprendenza ma – a differenza del precedente – ha anche una scarsa conoscenza di tutto il mondo della finanza.Non si è interessato ai mercati finanziari non tanto per una convinzione radicata, quanto per una diffidenza di fondo. Spesso queste persone credono che i mercati finanziari siano troppo complicati e troppo difficili da capire per loro.

Per tutti e tre i sottotipi, la priorità del Tipo 2 è quella di aumentare le proprie competenze nella gestione del denaro. Spesso, infatti, la scarsa progettualità e intraprendenza può derivare da una scarsa conoscenza.

I sottotipo “C”, quelli cioè con una carente disponibilità economica dovrebbero concentrarsi nell’aumentare le abilità legate alla capacità di risparmio.

I sottotipo “B”, quelli che hanno buone capacità finanziarie, hanno più bisogno di aumentare le conoscenze di base sulla finanza come l’importanza dei costi negli investimenti, la diversificazione, la differenza fra i vari strumenti finanziari ed i vari prodotti finanziari, la relazione fra tassi e prezzi nelle obbligazionario e tanti altri concetti.

Per i sottotipi “A”, quelli che hanno abbondanti disponibilità economiche, aumentare le proprie conoscenze finanziarie diventa fondamentale e andrebbe visto come un vero e proprio investimento su sé stessi. Talvolta si tratta di persone particolarmente avanti negli anni ed in questo caso la questione potrebbe essere vista in un’ottica generazionale con i figli che si occupano di aiutare il genitore anziano a fare scelte sempre coerenti con il suo profilo di rischio, ma applicando conoscenze più evolute.

TIPO 3: IMPAURITO

Il tipo 3 ha una progettualità molto alta. Ama fare progetti a lungo termine ed è consapevole dell’importanza del denaro per realizzarli, ma ha una scarsa conoscenza dei mercati finanziari ed una scarsa intraprendenza finanziaria. La paura è il sentimento che domina questo sottotipo. “Investire è pericoloso” è il suo primo pensiero quando si parla di mercati finanziari. Anche per questo sottotipo è fondamentale partire dal colmare la lacuna nell’aspetto della conoscenza e per quanto riguarda i sottotipi valgono esattamente le cose già dette per il tipo 2. Il tipo 3 ha ottime possibilità di trasformarsi nel tipo 7, il riflessivo, che vedremo nel prossimo articolo.TIPO 4: SPERANZOSO INCONSAPEVOLE

Il tipo 4 condivide con il tipo 3 una conoscenza scarsa ed una progettualità abbondante, ma ha anche una intraprendenza finanziaria abbondante che rischia di diventare pericolosa perché non è temperata da una buona conoscenza, cioè da un uso sufficiente della ragione, che possa generare delle aspettative realizzabili ed evitare investimenti troppo azzardati.E’ consigliabile per i sottotipi 4 “C” dedicarsi principalmente allo sviluppo delle abilità legate al risparmio. Questa tipologia di investitori potrebbe trovare gratificante realizzare piani di accumulo di capitale nel lungo termine su ETF (fondi comuni d’investimento negoziati in borsa) particolarmente volatili come i mercati emergenti, nuove tecnologie, ecc.

Ai sottotipi 4 ”B”, quelli cioè con una buona disponibilità economica, avendo sia una progettualità che una intraprendenza abbandonate, è consigliabile progettare il complesso del portafoglio sviluppando più “conti mentali” (1) così da dedicare una piccola fetta del portafoglio per soddisfare l’esigenza psicologica di intraprendenza. Con le risorse di questo conto mentale “speculativo”, l’investitore si sentirà più libero di sperimentare, sapendo però che il grosso del portafoglio è destinato alla realizzazione dei progetti di lungo termine.

Certamente è importante per questa tipologia di investitore migliorare le proprie conoscenze, ma avendo abbondante intraprendenza e progettualità può fare leva su queste sue caratteristiche per migliorare l’elemento della razionalità attraverso l’azione, più che che la teoria.

Per i sottotipi 4A valgono tutte le considerazioni fatte per i sottotipi 4B con l’aggiunta dell’importanza fondamentale di sciogliere definitivamente il nodo della scarsità delle conoscenze. Se le disponibilità economiche sono abbondanti, la carenza di conoscenza, specialmente in presenza di una tendenza all’intraprendenza, può generare delle perdite economiche significative. Questa tipologia ha particolarmente bisogno di un professionista, possibilmente indipendente, che lo segua e trovi le modalità più adatte a lui per far maturare col tempo le conoscenze necessarie. Se il professionista, oltre alle competenze tecniche finanziarie, ha maturato anche delle competenze più di ordine psicologico-relazionale, sarà maggiormente in grado di identificare non solo il “tipo finanziario”, ma anche la “personalità finanziaria” (che – come già scritto nel precedente articolo – è una cosa diversa). Ciò gli permetterà di essere molto più efficace nell’aiutare il cliente a migliorare le sue conoscenze nel campo finanziario consentendogli quindi di investire in strumenti più efficienti per i suoi obiettivi di vita collegati ad esigenze monetarie.

TIPO 5: INNAMORATO DELLA FINANZA

Il tipo 5 ha sia l’intraprendenza, sia la progettualità sia la conoscenza abbondante: è l’opposto del tipo 1.Per la mia esperienza diretta, questa tipologia è poco frequente, ma questo giudizio potrebbe essere influenzato dal fatto che in genere sono investitori “fai-da-te” e quindi potrei avere avuto poche occasioni per interagire professionalmente con questa tipologia.

Essendo il tipo 5, l’opposto del tipo 1, anche per questa tipologia preferisco astenermi dal dare consigli.

TIPO 6: LO SPECULATORE

Il tipo 6 è l’opposto del Tipo 3, l’impaurito. Il tipo è ha abbondante intraprendenza e abbondante conoscenza, ma ha scarsa progettualità e quindi vede la finanza prevalentemente come un mezzo per fare soldi con i soldi. E’ focalizzato sul rendimento di breve termine. In questa fase, molti di questi tipi sono focalizzati sulle cryptovalute.Come sempre, i sottotipi 6 “C” si devono concentrare nello sviluppo delle capacità di risparmio e devono fare attenzione a non cadere nella tentazione di iniziare a fare trading con piccolissime cifre. In questa fase potrebbero testare le loro capacità con conti demo (paper trading) e accumulare il risparmio su ETF azionari per un lungo periodo di tempo fino a quando non hanno accumulato un patrimonio di seconda fascia.

Per i sottotipi 6 “B” e 6 “A”, invece, sarebbe estremamente utile valutare in modo più approfondito questa tendenza verso l’assunzione di rischi finanziari non inseriti all’interno di una progettualità con il supporto di un professionista preparato allo scopo. Gli esiti possono essere due. Il primo, più auspicabile, è quello di incrementare la propria propensione alla progettualità inserendo la parte principale del portafoglio all’interno di un piano finanziario che si fondi sui propri obiettivi di vita. Il secondo esito potrebbe essere quello di applicare strategie d’investimento speculative fondate su solidi criteri di money management che almeno evitino esiti eccessivamente pericolosi.

Nel prossimo articolo ci occuperemo dei sotto-tipi finanziari rappresentati nei triangoli interni allo schema, quelli che hanno uno dei tre elementi equilibrati.

- Per “conto mentale” intendiamo, seguendo la parte della teoria della finanza comportamentale promossa prevalentemente da Richard Thaler (Nobel per l’economia nel 2017), la destinazione solo a livello psicologico, di una parte del capitale per uno scopo specifico. E’ simile a quello che facevano i nonni quando mettevano i risparmi in barattoli diversi con la scritta che indicava la destinazione del risparmio. Un “conto mentale” quindi è una parte del portafoglio al quale l’investitore assegna uno specifico scopo.

l’associazione non percepisce ed è contraria ai finanziamenti pubblici (anche il 5 per mille)

La sua forza sono iscrizioni e contributi donati da chi la ritiene utile

DONA ORA

Pubblicato in:

EDITORIALI IN EVIDENZA

19 aprile 2024 13:25

16 aprile 2024 12:39

8 aprile 2024 12:51

2 aprile 2024 15:19

31 marzo 2024 12:19

30 marzo 2024 13:22

29 marzo 2024 18:12

24 marzo 2024 13:54

10 marzo 2024 14:56

2 marzo 2024 12:16

TEMI CALDI

24 aprile 2024 (1 post)

23 aprile 2024 (1 post)

23 aprile 2024 (1 post)

21 aprile 2024 (2 post)

19 aprile 2024 (1 post)

19 aprile 2024 (1 post)

18 aprile 2024 (2 post)

18 aprile 2024 (1 post)

21 marzo 2024 (26 post)

10 aprile 2024 (15 post)

28 marzo 2024 (10 post)

16 aprile 2024 (7 post)

19 febbraio 2024 (5 post)

6 marzo 2024 (4 post)

22 febbraio 2024 (4 post)

4 aprile 2024 (4 post)